Thị trường thép thế giới đang hồi phục khá mạnh. Từ mức giá 300 USD/tấn hồi cuối năm 2015, giá thép cuộn cán nóng của Trung Quốc hiện đã lên 600 USD/tấn.

Kinh tế của các nước sản xuất và tiêu thụ thép đang trong điều kiện khá tốt. Kinh tế Nhật Bản tương đối ổn định, nhờ chi phí vốn tăng lên và các thị trường ô tô và máy công nghiệp vững mạnh, mặc dù vẫn còn lo ngại về hoạt động của ngành đóng tàu. Các nền kinh tế Ấn Độ và Đông nam Á tăng trưởng với tốc độ cao, được kỳ vọng sẽ tiếp tục dẫn dắt tăng trưởng nhu cầu thép toàn cầu.

Tuy nhiên, thị trường thép hiện đang đối mặt với 2 rủi ro lớn: Chính sách thương mại của Mỹ, và tình trạng dư thừa công suất sản xuất thép ở Trung Quốc vẫn còn tồn tại.

Ảnh hưởng từ việc Mỹ tăng thuế nhập khẩu thép

Hãng tin Nikkei dẫn lời Chủ tịch kiêm CEO của hãng thép JFE Steel (Nhật Bản), ông Koji Kakigi, cho biết, Mỹ nhập khẩu khoảng 35 triệu tấn thép mỗi năm, trong đó khoảng 65% đến từ các thị trường được miễn thuế mới, bao gồm Canada, Mexico và Hàn Quốc. Ngoài ra, nếu các hãng sản xuất ô tô và phụ tùng ô tô Mỹ có yêu cầu thì nhập khẩu những nguyên liệu thiết yếu đối với sản xuất của họ và không thể thay thế được bằng sản phẩm trong nước sẽ được miễn thuế. Các sản phẩm thép Nhật Bản chỉ chiếm 5% nhập khẩu thép vào Mỹ, mà nhiều sản phẩm trong đó là loại không thể thay thế, như các loại dây thép đặc biệt.

Thị trường thép toàn cầu hiện đạt 1,6 tỷ tấn, như vậy, tính theo khối lượng thì chính sách thương mại mới của Mỹ sẽ có ảnh hưởng không lớn. Mặt khác, nếu chủ nghĩa bảo hộ lan sang những nước khác thì nó có thể ảnh hưởng tới kinh tế toàn cầu. Chẳng hạn, Hàn Quốc có thể “thoát” gánh nặng thuế mới của Mỹ bằng viẹc tự nguyện đặt ra hạn ngạch đối với thép xuất khẩu sang Mỹ. Những “cam kết” song phương như vậy sẽ làm thay đổi các nguyên tắc của hệ thống tự do thương mại, và có thể có tác động lan truyền rất lớn, bất lợi cho chính nước Mỹ.

Xuất khẩu thép Trung Quốc có nguy cơ tăng trở lại

Năm 2014, khi nhu cầu trong nước bắt đầu yếu đi, Trung Quốc đã tăng xuất khẩu thép ra thị trường quốc tế, kết quả là khối lượng xuất khẩu tăng lên khoảng 100 triệu tấn vào năm 2015 và vẫn duy trì ở mức đó trong năm 2016 (trước đó, năm 2013, khối lượng xuất khẩu chỉ là 60 triệu tấn). Do đó, giá thép đã giảm mạnh, khiến các nhà sản xuất thép trên toàn cầu đều rơi vào cảnh thua lỗ.

Gần đây, để tái cơ cấu ngành thép, Bắc Kinh đã quyết định đóng cửa những cơ sở sản xuất thép bất hợp pháp (chất lượng thấp, làm từ phế liệu), kết quả đã giảm được 120 triệu tấn sản lượng/năm. Năm 2017, Bắc Kinh đã tăng cường chi tiêu cho các dịch vụ công để kích thích kinh tế, và xuất khẩu thép cùng năm giảm khoảng 30% so với năm trước.

Theo Chủ tịch Koji Kakigi của JFE Steel, về cơ bản thì tình trạng dư thừa công suất ở Trung Quốc vẫn chưa được giải quyết. Nếu xảy ra xung đột thương mại với Mỹ khiến nhu cầu trong nước (của Trung Quốc) yếu đi, Bắc Kinh có thể lại phải tìm tới giải pháp mở rộng xuất khẩu.

Còn về phía Mỹ, thị trường này có thể sẽ tốn kém hơn nếu chi phí sản xuất tăng do thuế mới. Như vậy, cuối cùng thì chính công dân Mỹ sẽ phải thanh toán chi phí thuế tăng do chính phủ của họ. Đói với ngành thép Mỹ cũng tương tự, các biện pháp hạn chế nhập khẩu cũng sẽ có tác động tiêu cực đối với sức cạnh tranh của các hãng sản xuất thép.

Triển vọng nhu cầu 2 năm tới tiếp tục tăng

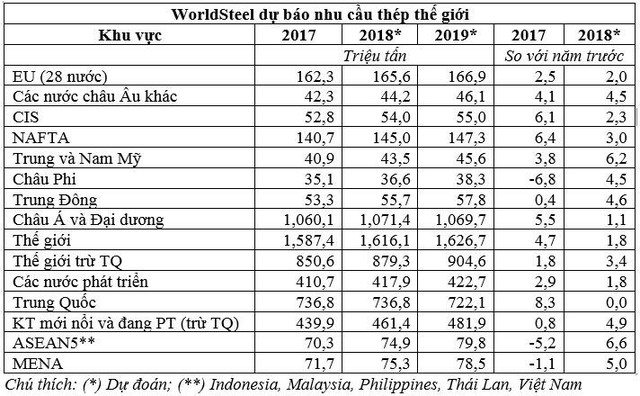

Trong báo cáo mới đây nhất, Hiệp hội Thép thế giới (WorldSteel) cho biết, thị trường thép sau 2 năm biến động và suy giảm thì đã ổn định trở lại vào 2017, và dự báo nhu cầu thép toàn cầu sẽ tiếp tục tăng trong năm 2018 và 2019 trong bối cảnh tình hình kinh tế toàn cầu vẫn thuận lợi với niềm tin cao và đầu tư ở các nền kinh tế tiên tiến tiếp tục hồi phục mạnh.

Cụ thể, nhu cầu năm 2018 sẽ tăng 1,8% so với năm trước, lên 1,62 tỷ tấn, và năm 2019 sẽ tăng 0,7% lên 1,63 tỷ tấn.

Sản lượng thép toàn cầu năm 2017 đạt 1,69 tỷ tấn, là năm thứ 2 liên tiếp. Sản lượng năm 2018 dự báo sẽ tăng 4% (276,65 triệu tấn) so với năm 2017.

Theo WorldSteel, nhu cầu của các nước phát triển trong năm nay sẽ tăng 1,8%, nhưng sẽ giảm 1,1% vào năm 2019. Nếu áp lực lạm phát gia tăng và các nền kinh tế Mỹ và Liên minh châu Âu (EU) thắt chặt hơn nữa chính sách tiền tệ, kinh tế nói chung và thị trường thép nói riêng ở những khu vực này có thể sẽ chịu tác động.

Triển vọng nhu cầu thép ở Mỹ vẫn mạnh nhờ các yếu tố cơ bản (tiêu thụ và đầu tư mạnh, thu nhập tăng và lãi suất thấp). Nhu cầu của ngành chế tạo được hỗ trợ bởi đồng USD yếu và đầu tư kinh doanh tăng, sản xuất máy công nghiệp dự báo cũng sẽ được hưởng lợi nhờ đầu tư tăng, trong bối cảnh giá nhà tăng và giao dịch bất động sản tiếp tục khởi sắc. Tuy nhiên, WorldSteel cho rằng kế hoạch kích thích dành cho hạ tầng cơ sở ở Mỹ chưa chắc sẽ có tác động tới nhu cầu thép trong ngắn hạn. Ngoài ra, hoạt động của thị trường ô tô Mỹ và EU dự báo sẽ vẫn như hiện tại do “ảnh hưởng của sự bão hòa” và tỷ lệ lãi suất tăng dần.

Tại Trung Quốc, nước tiêu thụ thép lớn nhất thế giới, thị trường thép có thể sẽ có nhiều bất chắc. Năm 2018, Chính phủ đã tích cực thực hiện các biện pháp kích thích nhằm thúc đẩy hoạt động xây dựng, tuy nhiên đầu tư vẫn tiếp tục giảm sút, và nhu cầu thép tại đây chỉ tăng vừa phải. Dự báo GDP của Trung Quốc năm 2018 và 2019 sẽ tăng trưởng chậm hơn năm 2017, và chi phí xây dựng có thể cũng sẽ tăng chậm lại. Do đó, nh cầu thép năm 2018 của Trung Quốc dự báo sẽ vững so với năm 2017, và sau đó giảm 2% vào năm 2019 vì hoạt động xây dựng tiếp tục giảm.

Nhu cầu thép của các nền kinh tế mới nổi và đang phát triển (không kể Trung Quốc) sẽ tăng 4,9% trong năm 2018 và 4,5% trong năm 2019.

Theo Trí thức trẻ/Tổng hợp từ Nikkei, WorldSteel